أصدر طارق عامر محافظ البنك المركزي المصري، كتاب دوري جديد تم تعميمه على رؤساء مجالس إدارات البنوك اليوم، بشأن مبادرة تأجيل سداد أقساط القروض المستحقة على العملاء للبنوك، والتي تم إطلاقها في منتصف مارس الماضي وتنتهي الشهر الجاري.

كتب : ناصر عبدالرحيم

كتب : ناصر عبدالرحيمأصدر طارق عامر محافظ البنك المركزي المصري، كتاب دوري جديد تم تعميمه على رؤساء مجالس إدارات البنوك اليوم، بشأن مبادرة تأجيل سداد أقساط القروض المستحقة على العملاء للبنوك، والتي تم إطلاقها في منتصف مارس الماضي وتنتهي الشهر الجاري.

وأكدت تعليمات البنك المركزي المصري، أنه بالإلشارة إلى الكتاب الدوري المؤرخ 16 مارس 2020 الذي تم بموجبه تأجيل كافةالاستحقاقات الائتمانية للعملاء لمدة 6 أشهر مع عدم تطبيق غرامات إضافية على التأجيل، وإلى الإلحاق الصادر بتاريخ 16 إبريل 2020 بشأن آلية سداد قيمة العائد المحتسب خلال فترة تأجيلالاستحقاقات الائتمانية، والذي تم بموجبه التأكيد على أهمية مراعاة أن يتم سداد الاستحقاقات المؤجلة بما يتناسب مع قدرة العملاء على السداد، وعدم مطالبة العملاء بقيمة العائد المؤجل مع أول استحقاق بعد فترة التأجيل.

وجاء في نص الكتاب الدوري الصادر من طارق عامر محافظ البنك المركزي المصري، أود أن اشير إلي الكتاب الدوري المؤرخ 13 يوليو 2020 المتضمن الرد على استفسارات البنوك في شأن تأجيل الاستحقاقات والذي تطرق إلي أن المقصود بتأجيل الاستحقاقات لمدة 6 أشهر هو ترحيل كافة جداول السداد لمدة 6 أشهر من تاريخ صدور التعليمات.

وأكد طارق عامر، أنه نظرا لانتهاء فترة تأجيل الاستحقاقات الائتمانية خلال شهر سبتمبر الحالي، وفى ضوء متابعة البنك المركزي المصري للأوضاع الاقتصادية والعمل على استقرار القطاع المصرفي، وبهدف استمرار دعم العملاء الذين تأثرت تدفقاتهم النقدية خلال الأزمة الحالية، فإنه يتعين على البنوك الاتزام بما يلي:

1- على كل بنك إجراء مراجعة دقيقة للتسهيلات الائتمانية القائمة، ودراسة موقف كافة العملاء والتدفقات النقدية المستقبلية لهم، وذلك بهدف تحديد الإجراءات المناسبة التي سيتم اتخاذها للتعامل معهم، على أن تتماشى تلك الإجراءات مع قدرتهم على السداد، ودون أن تمثل ضغوطا على السيولة لدي الشركات بما يمكنها من استمرار أعمالها، وكذلك بالنسبة للأفراد الذين تأثرت دخولهم سلبا.

2- قيام البنوك بإعادة هيكلة مديونيات العملاء بهدف الوصول إلى هيكل جديد للتسهيلات الائتمانية، يتناسب مع قدرتهم الحالية على السداد مع إيلاء عناية خاصة للعملاء الذين تأثر نشاطهم خلال الفترة السابقة، على أن يتم ذلك من خلال إحدى البدائل التالية على سبيل المثال وليس الحصر؛

أـ زيادة مدة التسهيلات الائتمانية.

ب ـ إعادة هيكلة الأقساط المستحقة دون حساب أي غرامات.

ج – رسملة قيمة العوائد.

د ـ إمكانية منح فترة سماح للشركات في ضوء طبيعة أنشطتهم والتدفقات النقدية المستقبلية بما لا يؤثر على السيولة لديهم.

3- ضرورة الالتزام بالتعليمات الصادرة بشأن أسس تقييم الجدارة الائتمانية للعملاء وتكوين المخصصات الصادرة بقرار من مجلس إدارة البنك المركزي بجلسته المنعقدة في 24 مايو 2005، وكذلك التعليمات الصادرة بتاريخ 26 فبراير 2019 بشأن تطبيق المعيار الدولي للتقارير المالية IFRS9 مع الأخذ في الاعتبار أنه في حالة إعادة هيكلة المديونية والانتظام في السداد ـ دون وجود صعوبات مالية لدى العميل ـ فلا يعد ذلك مؤشرا من مؤشرات الزيادة الجوهرية للمخاطر الائتمانية.

4- ضرورة قيام كل بنك بدراسة وتحليل المخاطر الكلية المصاحبة للأزمة الحالية، وإجراء اختبارات تحمل لتحديد تأثير الأزمة على المحفظة الائتمانية، وكذلك على القطاعات الاقتصادية المختلفة، ووضع خطط للتعامل مع أية خسائر محتملة.

جديد الأخبار

● وزارة الأوقاف تطلق المبادرة الوطنية «صحح مفاهيمك» برعاية رئيس مجلس الوزراء

2025-09-21 15:22:38

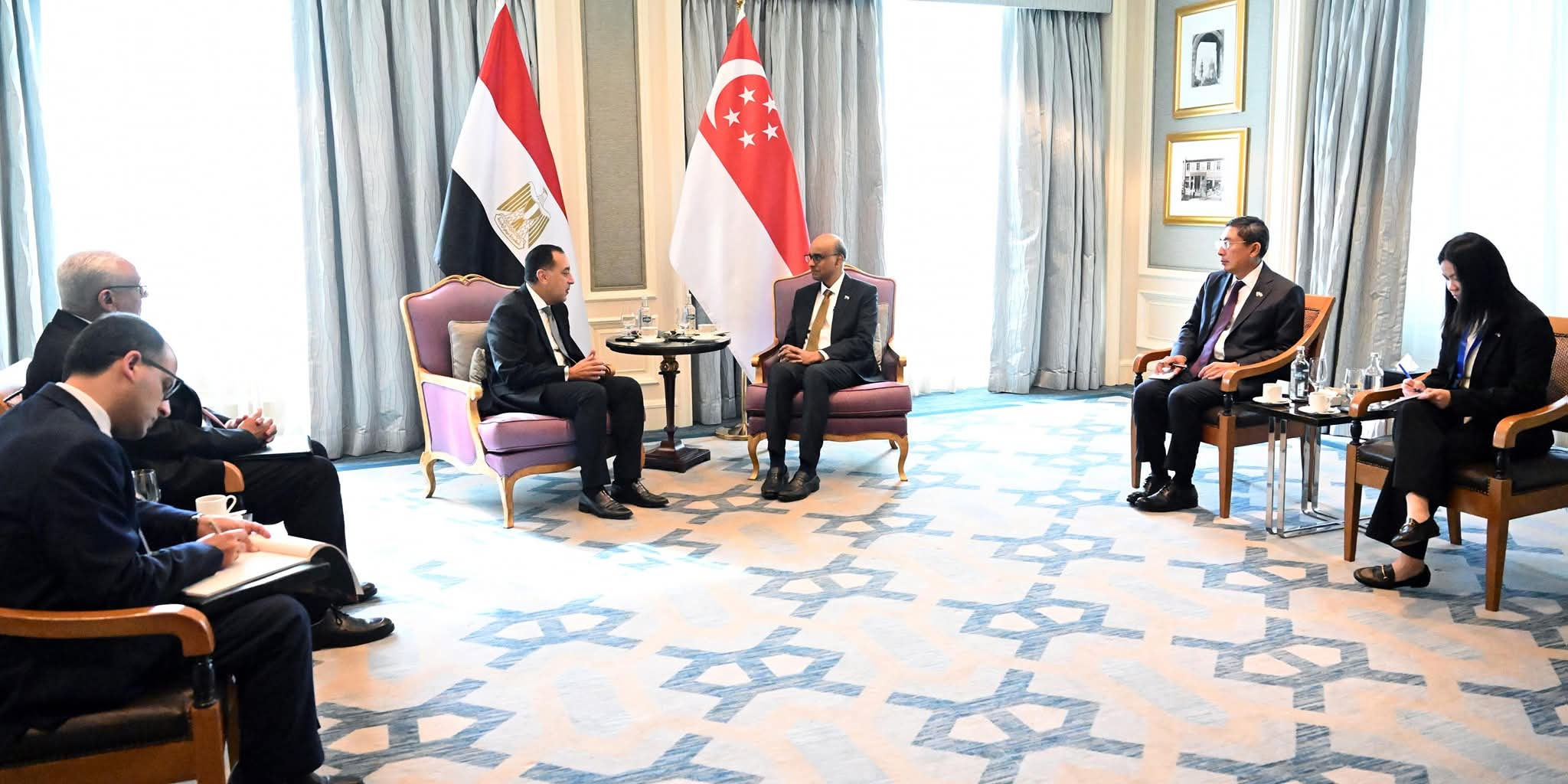

رئيس جمهورية سنغافورة يستقبل رئيس مجلس الوزراء

2025-09-20 18:12:01